49億元!青島雙星收購錦湖輪胎45%股權(quán),負債率降至73.4%,資產(chǎn)質(zhì)量、業(yè)績將明顯改善

摘要:近期,青島雙星公布了向大股東雙星集團等交易對手收購輪胎巨頭錦湖輪胎45%股權(quán)的重組草案(修訂稿)。在重組草案中,青島雙星表示,本次交易完成后,不僅有利于提升上市公司資產(chǎn)規(guī)模及盈利能力,進一步拓展上市公司未來發(fā)展空間,提升上市公司核心競爭力,且還能解決目標公司與青島雙星之間的同業(yè)競爭問題。

文丨惠凱

編輯丨承承

近期,青島雙星公布了向大股東雙星集團等交易對手收購輪胎巨頭錦湖輪胎45%股權(quán)的重組草案(修訂稿)。在重組草案中,青島雙星表示,本次交易完成后,不僅有利于提升上市公司資產(chǎn)規(guī)模及盈利能力,進一步拓展上市公司未來發(fā)展空間,提升上市公司核心競爭力,且還能解決目標公司與青島雙星之間的同業(yè)競爭問題。

青島雙星收購前資產(chǎn)負債率近80%

收購后將降至75%以下

2024年以來,上市公司合并整合加速,圍繞產(chǎn)業(yè)鏈、戰(zhàn)略性行業(yè)紛紛展開并購,謀求轉(zhuǎn)型、構(gòu)建“第二增長曲線”。部分處于成熟期的傳統(tǒng)行業(yè)競爭激烈,通過并購重組有望實現(xiàn)去產(chǎn)能、提升市場集中度。

作為輪胎行業(yè)的龍頭企業(yè)之一,青島雙星近期發(fā)布公告稱,擬計劃通過發(fā)行股份及支付現(xiàn)金的方式,購買大股東雙星集團、青島國信資本、雙星投資、青島國信創(chuàng)投等持有的全部資產(chǎn)及雙星集團持有的星微國際0.0285%股權(quán)。

本次重組前,星投基金持有星微國際99.9715%的股權(quán),星微國際通過全資子公司星微韓國持有錦湖輪胎45%的股份并控股錦湖輪胎。本次重組完成后,上市公司將直接和間接持有星投基金全部財產(chǎn)份額及星微國際100%股權(quán),從而間接持有錦湖輪胎45%的股份并控股錦湖輪胎。本次交易的對價為49.3億元(不含募集配套資金金額)。

重組方案指出,本次重組有助于解決錦湖輪胎與雙星集團控制的上市公司青島雙星之間的同業(yè)競爭問題,實現(xiàn)優(yōu)勢互補。此外,還能提升上市公司資產(chǎn)規(guī)模及盈利能力,讓上市公司的流動比率、速動比率得到提升,償債能力獲得增強。

據(jù)Wind數(shù)據(jù),青島雙星資產(chǎn)負債率近些年持續(xù)走高。2018年末,青島雙星的資產(chǎn)負債率還為57.04%,至2024年9月末時,資產(chǎn)負債率已經(jīng)達到79.8%。

較高的資產(chǎn)負債率加大了青島雙星財務(wù)壓力。財報數(shù)據(jù)顯示,青島雙星不僅短期負債常年維持在30多億元的規(guī)模,且長期借款也從2020年末的7.4億元增長到2024年9月末的14.4億元。利息費用也從2018年1.35億元攀升到2023年1.92億元,增幅達45%,遠超過同期總營收24%的增幅。考慮到近幾年政策呵護下貸款利息的大幅下行,青島雙星有息負債和增速較大,大幅抵消了融資成本下降所帶來的正面影響。

較高的負債率也影響到企業(yè)融資。據(jù)Wind數(shù)據(jù),青島雙星上一次發(fā)債募資是在2016年,所發(fā)行的“16雙星01”于2019年到期,此后未再發(fā)行其他債券。

此外,青島雙星的流動比率、速動比率也有所下滑,這意味著公司資產(chǎn)的流動性在下降。Wind顯示,公司2018年的速動比率是0.784,2020年降至0.592,2022年降至0.438,2023年反彈至0.495。

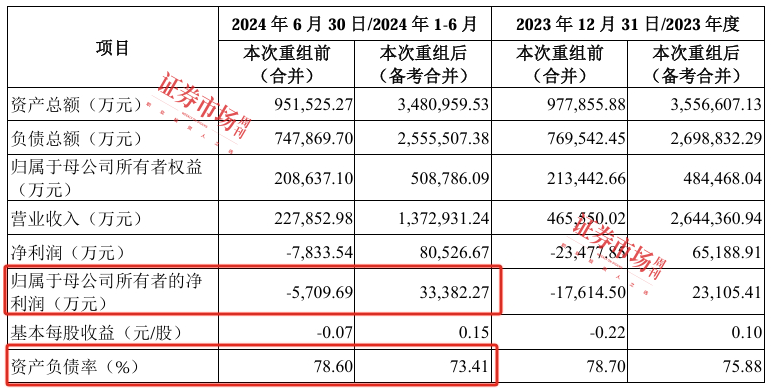

對于此次重組的影響,青島雙星表示,重組完成后,以2024年6月末的財務(wù)數(shù)據(jù)為基準,公司資產(chǎn)負債率將從并購前的78.6%降為并購后的73.4%,下降超過5個百分點,降杠桿效果顯著。

附圖 并購錦湖輪胎有利于降低青島雙星的負債率

來源:公告

持續(xù)虧損局面有望得到扭轉(zhuǎn)

縮小與賽輪輪胎、森麒麟業(yè)績差距

財報顯示,青島雙星自2019年就開始出現(xiàn)虧損,其中2020年、2021年、2022年、2023年歸母凈利潤分別虧損了3116萬元、3.2億元、6億元、1.76億元。最新的2024年度業(yè)績預(yù)告顯示,公司2024年全年虧損將達2.85億元-3.85億元,虧幅擴大。

對于自己業(yè)績的連續(xù)虧損,青島雙星在2023年報中也予以了解釋,稱受卡客車胎市場需求不足、市場競爭激烈,及柬埔寨工廠尚處于建設(shè)期、公司受“雙反”市場影響嚴重的綜合影響,導(dǎo)致長期虧損。未來隨著柬埔寨工廠的投產(chǎn),有望實現(xiàn)扭虧。

相比之下,目標公司錦湖輪胎的業(yè)績更佳。錦湖輪胎的2024年業(yè)績預(yù)告顯示,公司2024年總營收為45381億韓元(238億元人民幣),同比增長12%;利潤4339億韓元(22.8億元人民幣),同比增長91%。

如此情況意味著,青島雙星通過并購資產(chǎn)質(zhì)量更為優(yōu)質(zhì)的錦湖輪胎,不僅能夠有效改善公司的資產(chǎn)和業(yè)績情況,且還能解決兩家企業(yè)存在已久的同業(yè)競爭問題。資料顯示,2018年,青島雙星的控股股東雙星集團聯(lián)合青島城投集團、青島國信,共同出資認購了錦湖輪胎45%的股份,成為后者的控股股東。

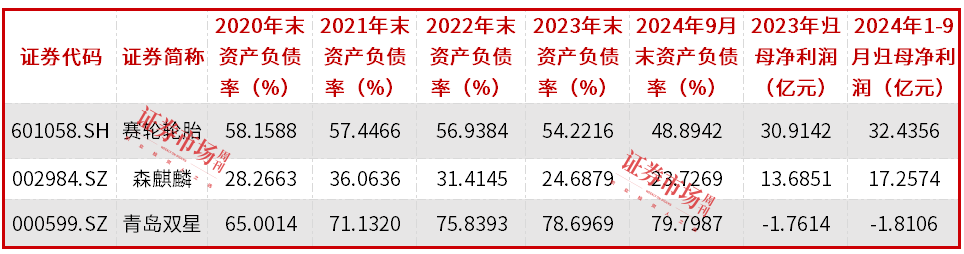

值得一提的是,除了青島雙星,青島還有另外兩家大型上市輪胎企業(yè)賽輪輪胎和森麒麟。盡管同樣面臨激烈的市場競爭和外部壓力,這兩家同業(yè)公司的經(jīng)營表現(xiàn)明顯優(yōu)于青島雙星。

據(jù)Wind數(shù)據(jù),賽輪輪胎近幾年仍持續(xù)盈利,2023年歸母凈利潤為30.91億元,2024年前三季度歸母凈利潤達到32.44億元;森麒麟2023年歸母凈利潤為13.69億元,2024年前三季度為17.26億元。據(jù)森麒麟最新業(yè)績預(yù)告顯示,公司2024年全年的歸母凈利潤將達到21億元-23.6億元,同比增長53.45%-72.45%。

在重組草案中,青島雙星表示,在完全并購錦湖輪胎后,公司業(yè)績將得以扭虧。基于2024年上半年的業(yè)績測算顯示,業(yè)績將由重組前虧損5709.69萬元轉(zhuǎn)為盈利33382.27萬元。

附表 ?青島市3家輪胎上市公司的負債率和業(yè)績情況

數(shù)據(jù)來源:Wind

有利于改善雙星集團、國惠興魯投資收益

公告還顯示,此次并購錦湖輪胎股權(quán)附帶募集配套資金,配套資金不超過8億元。定增募資將用于補充上市公司的流動資金,顯著增厚上市公司的貨幣資金。

據(jù)Wind數(shù)據(jù),青島雙星上一次定增還是發(fā)生在2018年,彼時定增募資9億元,定增發(fā)行價為6.33元。在彼時的定增中,大股東雙星集團認購了4903萬股,斥資約3億元;濟南國惠興魯股權(quán)投資基金合伙企業(yè)(有限合伙)認購1263萬股,斥資7000多萬元。

企查查顯示,國惠興魯(有限合伙)的執(zhí)行事務(wù)合伙人是濟南遠慧投資管理有限公司,后者的實控人是山東國資委。建設(shè)銀行下的建信信托出資74.7%,是最大的出資方。參與青島雙星的定增是國惠興魯(有限合伙)最大一筆投資,迄今未減持,仍是青島雙星的第四大股東。

介于青島雙星目前股價僅有4.4元,與2018年的定增價相比,當時參與定增的雙星集團、國惠興魯(有限合伙)仍浮虧30%左右。

若此次重組能夠落地,則在青島雙星的業(yè)績和資產(chǎn)質(zhì)量獲得改善下,不僅青島雙星的股價獲得進一步上漲機會,且也為未來的現(xiàn)金分紅創(chuàng)造了條件。此外,也有利于改善國惠興魯(有限合伙)和建信信托投資青島雙星的定增投資收益。

(文中提及個股僅作舉例分析,不作投資建議。)