摘要:在滬指從今年5月的3174.27點高點到到近期的近2700點,投資人都感到迷霧重重,但筆者以為,中國正處于一個歷史性時刻。參照發達國家的經驗,無論是鄰國日本所經歷的“失落的三十年”,還是美國所經歷的70-80年代的滯脹,我們依然可以努力破解迷茫,撥開迷霧,洞見三大歷史性投資機會包括防御性的高分紅策略;穿越周期的瑰寶——白酒、中藥及歐洲奢侈品;時代是最大的阿爾法——AI為代表的人工智能高科技產業鏈。

文丨鐘兆民 陸江川

編輯丨李壯

在滬指從今年5月的3174.27點高點到到近期的近2700點,投資人都感到迷霧重重,但筆者以為,中國正處于一個歷史性時刻。參照發達國家的經驗,無論是鄰國日本所經歷的“失落的三十年”,還是美國所經歷的70-80年代的滯脹,我們依然可以努力破解迷茫,撥開迷霧,洞見三大歷史性投資機會包括防御性的高分紅策略;穿越周期的瑰寶——白酒、中藥及歐洲奢侈品;時代是最大的阿爾法——AI為代表的人工智能高科技產業鏈。?

中國國債利率進入低位區

市場對美國的系統性投資分歧也在快速擴大

國債利率代表了一個國家的無風險利率,往往被用作其它資產定價的錨。?

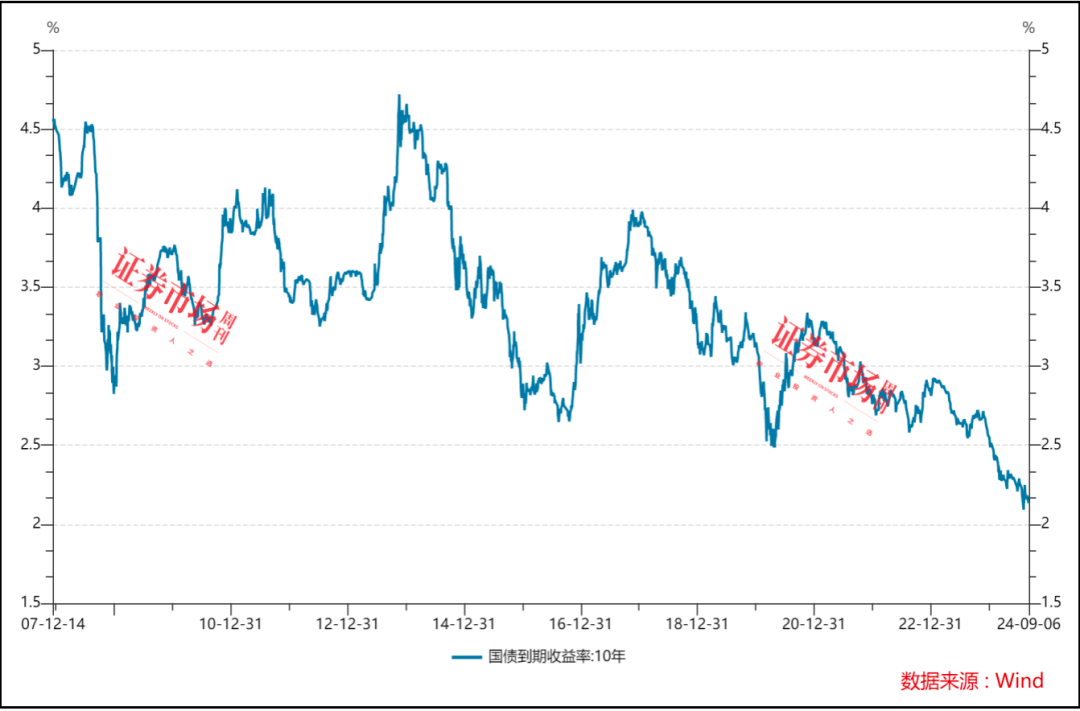

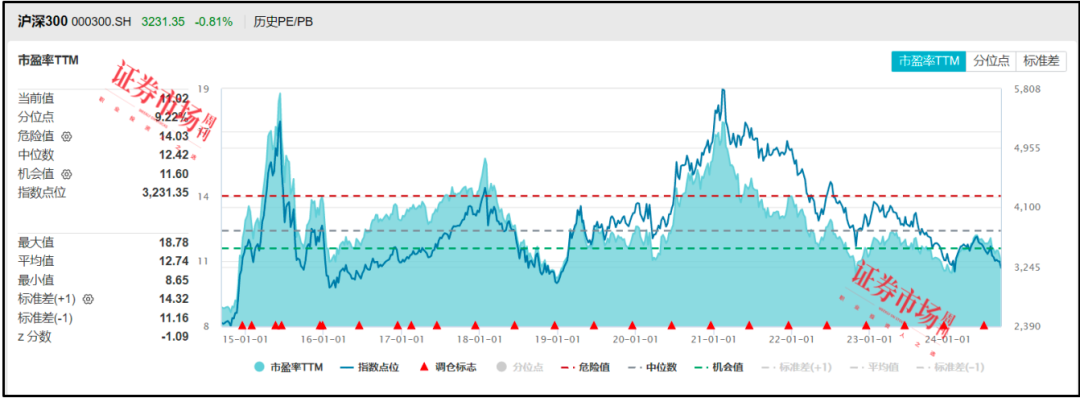

從中國10年期國債利率(圖一)可以看出,近十年,中國的國債利率走勢總體向下,由超過4%的水平下跌至目前約2.1%的水平,無風險收益率下降了將近50%;同時,中國股市的估值水平(以滬深300指數市盈率為代表)處于近十年9.22%的歷史分位(圖二)。結合我們的一系列觀察,我們認為 歷史性的低資本回報水平與低股市估值,代表了市場過度的悲觀情緒。

圖一:中國10年期國債到期收益率走勢圖

圖二:滬深300指數市盈率(TTM)估值分位

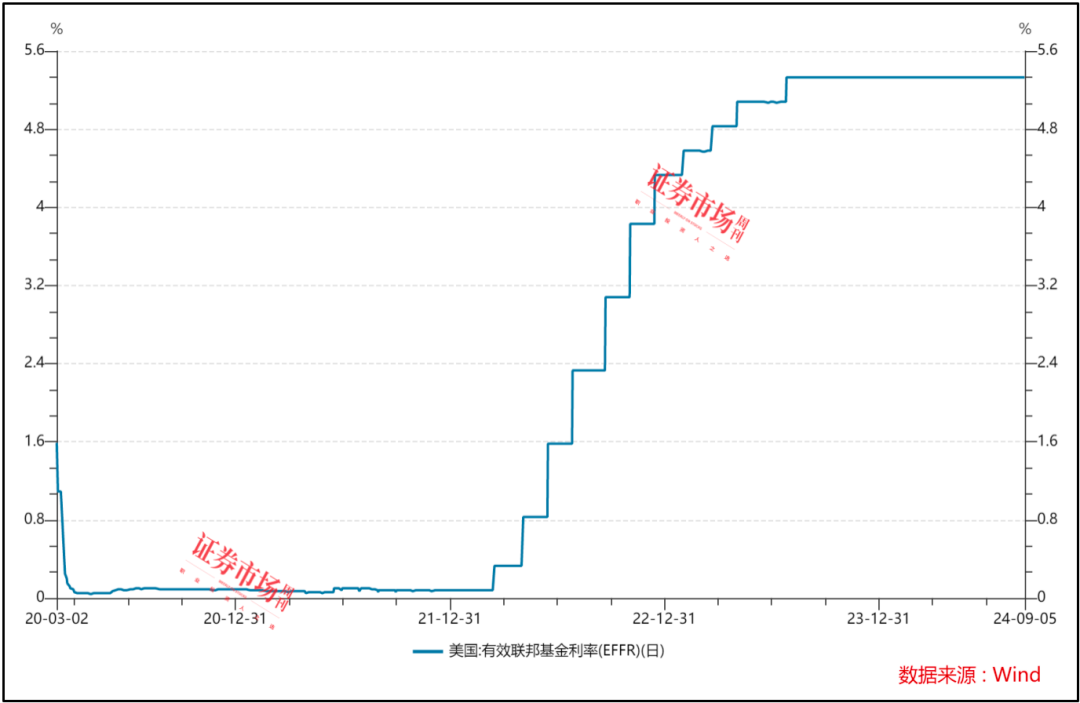

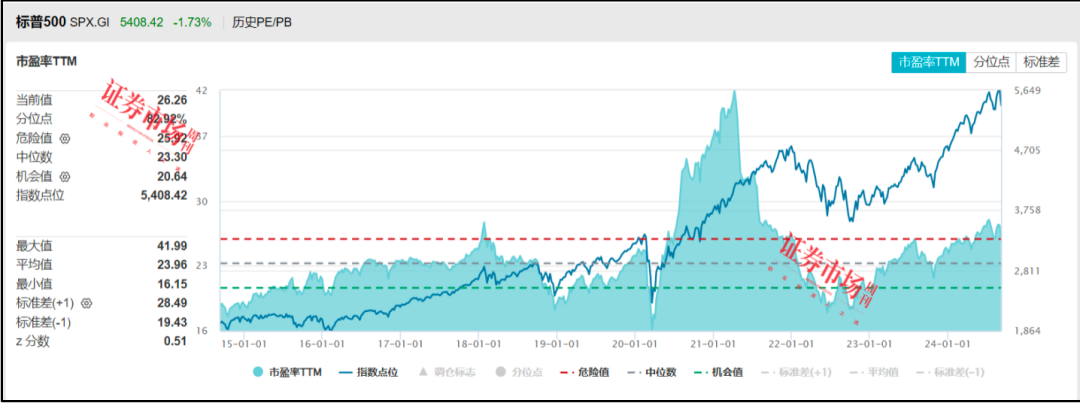

與中國相比,美國在過去多年施行量化寬松,在2020年出現高通脹的背景下進入加息周期(圖三),在AI革命等多因素共振下,以標普500指數為代表的美股市場正處于歷史性的高位(圖四)。?

圖三:美國有效聯邦基金利率(EFFR)

圖四:標普500指數市盈率(TTM)估值分位

資本成本急劇上升,顯然不利于資本市場的持續繁榮,伴隨估值的歷史性高位,也使得未來投資的風險快速上升, 目前市場對美國的系統性投資分歧也在快速擴大。

歷史性時刻

洞見全球三大機會

防御性的高分紅策略

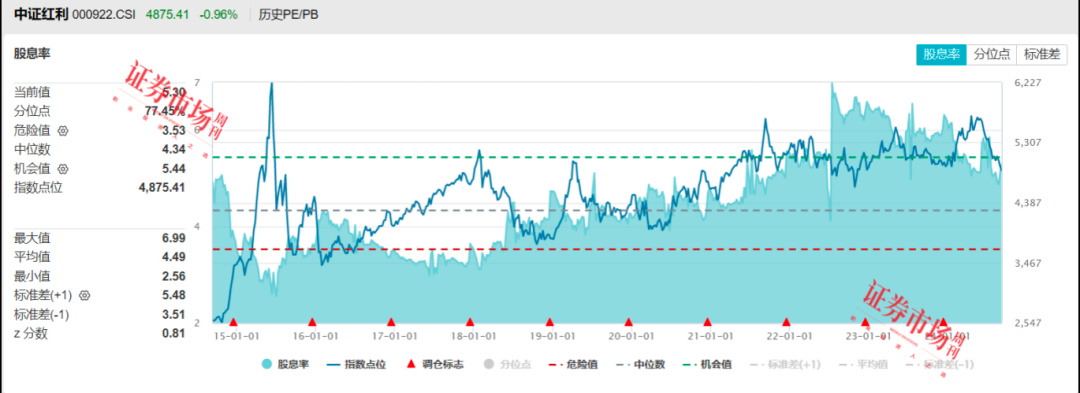

在宏觀經濟低迷的背景下, 中國股市的偏好正由追求成長性轉變為追求確定性,這使得一些競爭力持續、分紅比例高的公司受到市場的追捧。 從以高股息公司編制的指數——中證紅利指數(圖五)可以看出,雖然隨著股價的上升,指數的股息率水平在下降,但目前仍有5.3%的股息率,相對于2%的無風險利率,超額收益仍然可觀。?

我們認為, 在紅利指數中,精選商業模式優秀、競爭力可持續、分紅比例高的公司是當下較為理想的投資標的。

圖五:中證紅利指數股息率水平與分位

穿越周期的瑰寶:白酒、中藥及歐洲奢侈品?

我們堅信,目前泥沙俱下的下跌行情中必定蘊含著未來的巨大機會。隨著估值的無差別壓縮,在中國本土市場中,一批文化底蘊深厚、商業模式優秀的公司正變得越來越具有吸引力,如白酒、中藥等機會。我們相信,這些稀缺資產是投資者穿越周期的關鍵因素。?

用全球視野來看,歐洲擁有一批百年以上歷史的奢侈品,它們擁有深厚的歷史底蘊和品牌故事,作為一種社會標簽,持續吸引著全世界的富裕人群,是全世界消費者和投資人的“瑰寶”。?

時代是最大的阿爾法:AI為代表的人工智能高科技產業鏈

當下,AI技術革命前景重新點燃了全球科技領域的投資熱情,OpenAI的各項劃時代產品讓全球矚目,有大量資本爭先恐后地涌入AI科技領域。2023年全年美股市值最大的七只科技股(Magnificent Seven)為標普500指數貢獻了2/3的漲幅。在全球增長稀缺背景下,積極布局擁有強大的科技創新能力、成熟的市場體系和完善的法律制度的發達市場有利于實現資產組合長期價值增長。?

常人和非凡之人的區別就在關鍵時刻的抉擇,目前無疑是投資者面臨的歷史性時刻,我們認真研究反復思考,可以清晰洞見三大歷史性機會:防御性的高分紅策略、穿越周期的各國瑰寶、AI為代表的人工智能高科技產業鏈等都蘊藏著巨大的良機。?

(鐘兆民系東方馬拉松投資董事長、投資總監,陸江川系東方馬拉松投資總經理、投資經理,溫志飛先生對本文亦有貢獻。文中觀點僅代表作者個人,不代表本刊立場。文中提及個股僅作舉例分析,不作投資建議。)