“誰擁有黃金,誰就制定規(guī)則。”今年4月特朗普在社交媒體上貼出的這句俗語,正在見證一場前所未有的撕裂。

中國黃金協(xié)會2024年的數(shù)據(jù)揭示了其中一角:全國黃金消費量下降9.58%,其中黃金首飾銷量暴跌24.69%,而投資性金條及金幣卻逆勢增長24.54%。2025年的當下,年輕人中流行起了貸款買金條,但對黃金的消費欲望卻在減弱,有人甚至結(jié)婚“租三金”。

被撕裂的不只是消費市場。當去年上市的“小老弟”老鋪黃金一路狂飆,市值超越“老大哥”周大福,一眾“周”字號和旁觀者們后知后覺地發(fā)現(xiàn),黃金的天變了。

當“按克計價”的黃金失去吸引力,傳統(tǒng)金店們正被迫選擇兩條截然不同的救贖之路:向上做奢侈品,或向下做平價貨。當黃金不再好賣,金店還能賣什么?

破防的黃金

曾幾何時,當消費賽道寒風凜冽,黃金賽道卻堅挺如金。周大福、周生生、老鳳祥等都在2023年創(chuàng)下了史上最佳業(yè)績。然而好景不長,2024年業(yè)績急轉(zhuǎn)直下,2025年頹勢未改。

周大福的業(yè)績崩塌來得猝不及防。

2025財年(2024年4月-2025年3月),這家擁有近百年歷史的巨頭營收下降16.8%,盡管通過“一口價”產(chǎn)品將毛利率拉升550個基點至29.5%,但凈利潤仍下滑9%。更殘酷的是同店銷量數(shù)據(jù):中國內(nèi)地市場暴跌30.1%,甚至比疫情最嚴重的2020年還低24個百分點。

同樣的故事在“周字號”家族蔓延:2024年,周生生營收下降15%,凈利潤下降20%;周大生營收下滑14.73%,凈利潤下滑23.25%;老鳳祥營收下滑20.50%,凈利潤縮水11.95%;豫園股份包括老廟黃金在內(nèi)的珠寶時尚板塊,營收下滑18.38%。

高金價與消費降級的雙重絞殺下,“周字號”們的傳統(tǒng)模式暴露出致命短板。

傳統(tǒng)模式下,雖然周大福很早就推出了“一口價”模式,但整體上,“周字號”們賺錢靠的是周轉(zhuǎn)和門店擴張,即將黃金從貴金屬轉(zhuǎn)化為飾品賺取手工費,再通過不斷的渠道擴張,提升規(guī)模。

這帶來了門店低效、產(chǎn)品老化等一系列問題。

比如周大福,其早早就在進行門店調(diào)整,2025財年在中國內(nèi)地凈關(guān)店896家,但低效門店清算的陣痛遠超預期,直營店的同店銷售持續(xù)下滑19.4%,同店銷量下滑30.1%;加盟店的同店銷售持續(xù)下滑13.9%,同店銷量下滑28.7%。

隨著結(jié)婚人數(shù)持續(xù)跳水,2024年跌至610.6萬對,以及金價的持續(xù)攀升,年輕一代的黃金消費熱情低迷。同時,產(chǎn)品又不值得他們單純?yōu)樵O計與品牌埋單,金店們不得不推出“每克減30元”等促銷,陷入“打折—品牌貶值—客群流失”的惡性循環(huán)。

變天的黃金市場,不得不另尋出路。

生死岔路

當“周字號”們在寒風中瑟瑟發(fā)抖時,也有一些品牌在趁此收割。

一個是去年上市后股價一路昂揚,將黃金運營成奢侈品的老鋪黃金;一個是今年6月26日成功在港股上市,靠著“貼牌”收割加盟商的周六福:兩者一上一下,演繹出黃金市場正面臨的生死岔路。

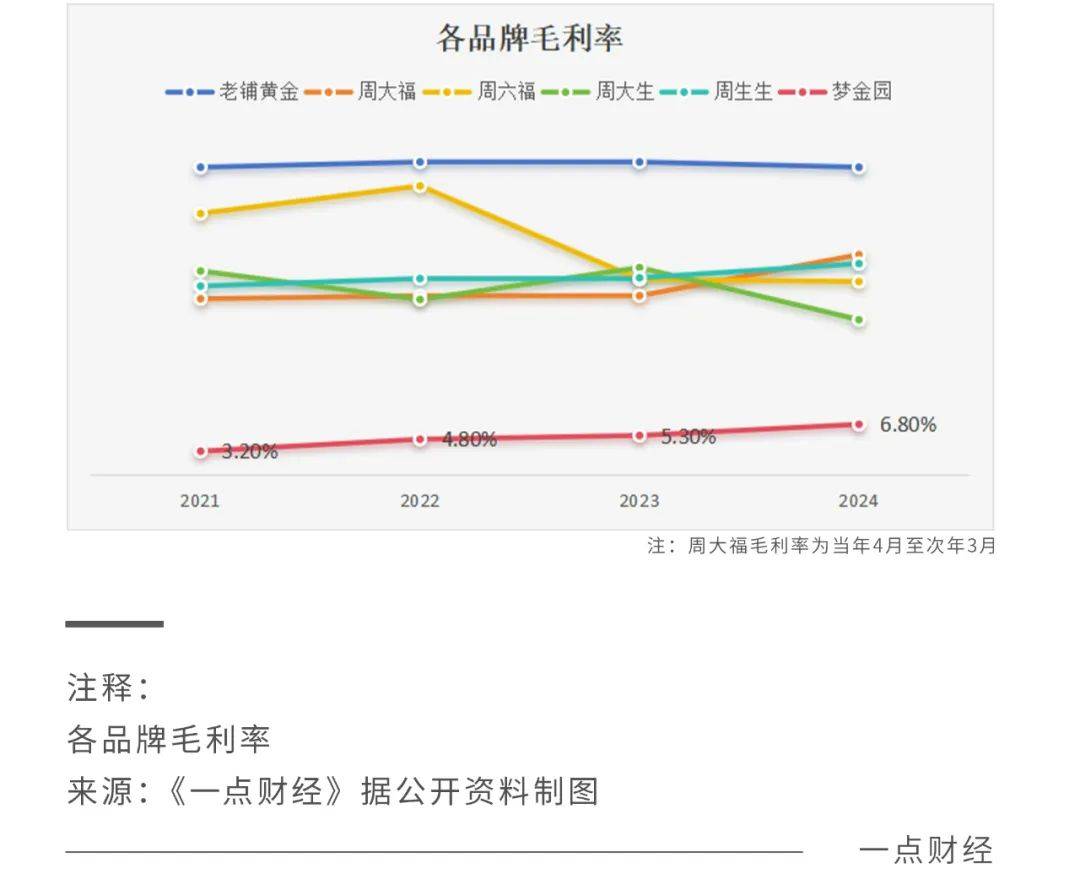

去年上市后一路開掛的老鋪黃金,展現(xiàn)的是一條向上的“逆行曲線”。數(shù)據(jù)顯示,2024年老鋪黃金營業(yè)收入同比增長167.5%,凈利潤暴增253.9%;門店數(shù)36家,店均營收2.3億元。近三年,其毛利率穩(wěn)居40%以上,遠超一眾“周字號”。

當老鋪黃金向上締造神話時,另一批品牌正向下俯身尋找生存空間。

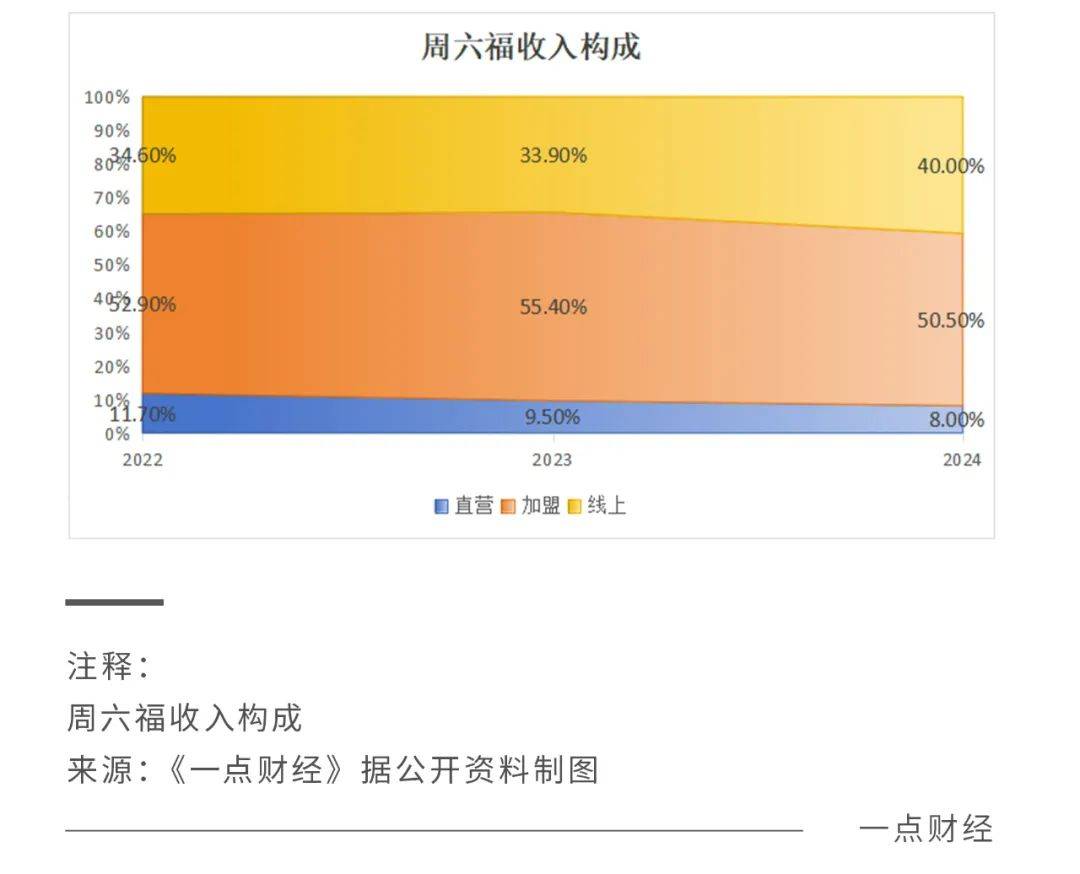

今年6月正式登上港交所的周六福,在毛利率上的表現(xiàn)同樣驚人,那就是加盟收入。加盟本身在黃金珠寶行業(yè)并不罕見,老鳳祥、周大生的加盟收入占比甚至在90%、70%左右,但周六福還是將加盟玩出了“花樣”。

其加盟收入有兩種,一種是直接向加盟商銷售產(chǎn)品,一種是加盟商可外購產(chǎn)品,只需向其支付產(chǎn)品入網(wǎng)費、服務費。這樣放低身段的輕資產(chǎn)“貼牌”模式,給周六福帶來了驚人的利潤空間。

數(shù)據(jù)顯示,近三年,周六福的加盟模式毛利率分別為51.8%、32.0%及33.7%,高于自營店及在線銷售渠道的毛利率。 其中,2024年僅產(chǎn)品入網(wǎng)費就收入6.46億元,毛利率99.98%;服務費1.26億元,毛利率80.7%。

去年11月登陸港交所的夢金園,走的同樣是一條向下之路。

與其他由上至下的品牌不同,夢金園從下沉市場切入,通過加盟店進駐中國三線及以下城市。數(shù)據(jù)顯示,2021-2023年其來自三線及以下市場加盟商的銷售收益合計分別為37.0%、41.3%、41.0%。

這一路線下,夢金園走的是類似蜜雪冰城的薄利多銷與供應鏈整合路線。

一方面,2021-2024年,其毛利率雖然逐年升高,但均在7%以下,顯著低于其他品牌;另一方面,它實現(xiàn)了從原材料采購及提純精煉、研發(fā)、產(chǎn)品設計、制造到零售的一體化,是招股書或財報中為數(shù)不多提及制造能力的。

在消費行業(yè)呈現(xiàn)K型分化,企業(yè)們紛紛高端、高質(zhì)價比兩手抓的背景下,黃金市場也不可避免地走上了分化之路。向上,還是向下,成為擺在它們面前的生死岔路。

黃金賣的是什么?

在生死岔路面前,“周字號”們開始循著老鋪黃金的“老路”向上走。

一是渠道向上。

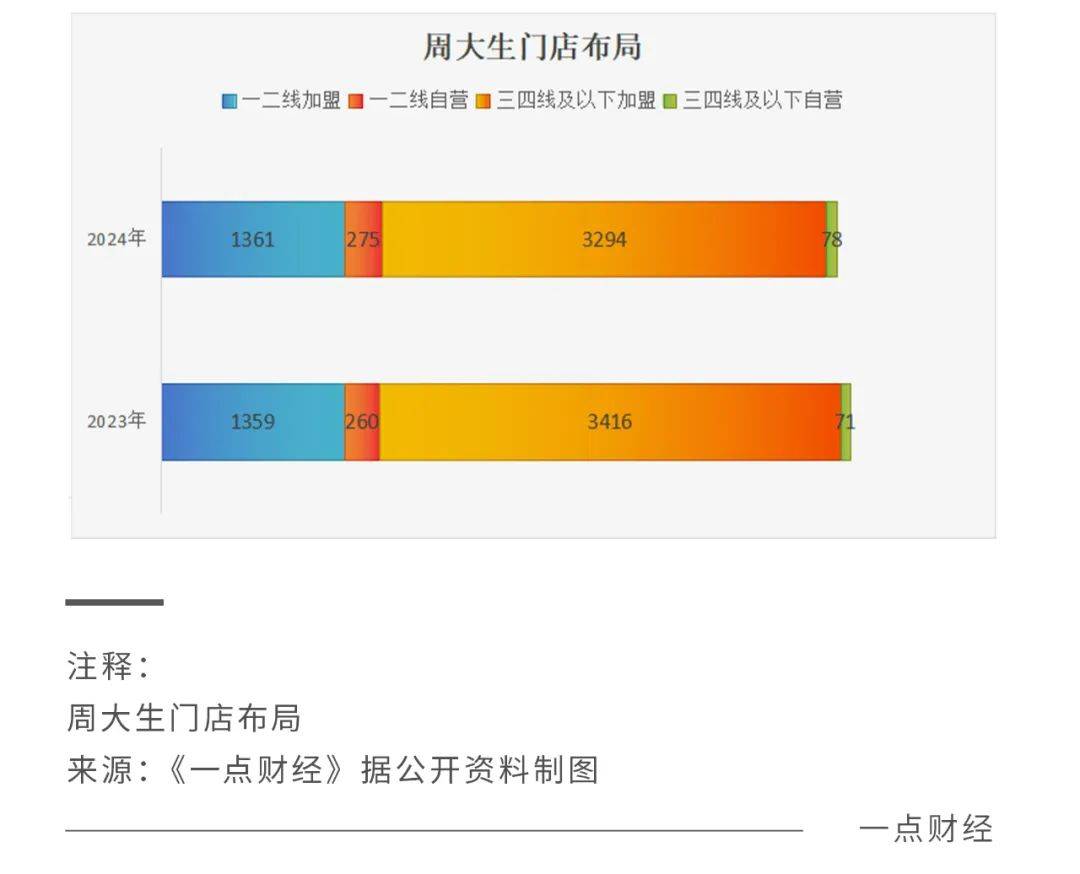

周大福關(guān)閉低效店的同時,在香港、深圳、上海等核心城市開設旗艦形象店,并計劃再開約20家;周生生表示會撤出低效三四線單一門店,開設高端或主題性門店;周大生去年凈關(guān)店98家,其中三四線及以下市場關(guān)店115家;老鳳祥將向商場店轉(zhuǎn)變。

二是產(chǎn)品向上。

周大福推出傳福系列、故宮系列,均創(chuàng)40億港元零售額,定價黃金產(chǎn)品占比從7.1%躍升至19.2%;老鳳祥在提高“一口價”產(chǎn)品占比的同時,玩起了二次元突圍,推出“黃金高達”“黃金圣斗士”;周生生新增了“YUYU”系列,以鑲嵌鉆石裝飾的黃金飾品為特色……

三是營銷向上。

周大福革新CTF Club會員計劃,推出全新會員等級制度。截至2025財年,會員規(guī)模擴展至5370萬人,內(nèi)地與港澳市場約65%的銷售由現(xiàn)有會員貢獻。內(nèi)地會員平均消費額同比增長15%,港澳地區(qū)上升17%。

其實,無論向上還是向下,本質(zhì)都是當黃金作為金屬的稀缺性在消費市場失效后,品牌在重構(gòu)新的“稀缺性”。老鋪黃金、周大福等向上者致力于以設計、體驗、IP等構(gòu)建稀缺性;周六福、夢金園等向下者則用渠道、價格與高質(zhì)價比構(gòu)建另一種稀缺。

但不管向上還是向下,它們的前路都布滿荊棘之路。金價仍然是它們前進之路上掙不脫的枷鎖——2025財年,周大福盡管進行了一系列調(diào)整,毛利率有所提升,但最終因黃金借貸合約虧損61.8億港元。

不只是正在學習的“周字號”們,就連老鋪黃金也沒有逃脫黃金的束縛。數(shù)據(jù)顯示,2024年年末,老鋪黃金的存貨余額為40.88億元,而當年其凈利潤為14.73億元。這意味著,老鋪黃金并沒有像真正的奢侈品公司那樣抗周期,還是受制于金價波動。

畢竟,黃金生意的內(nèi)核在于,制造的稀缺性是否真實且可持續(xù)。

結(jié)語

隨著夢金園、周六福先后上市,豫園股份、老鋪黃金、周大福先后以增資擴股、發(fā)債等形式補充“彈藥”,一場黃金大戰(zhàn)在所難免。未來能存活的品牌,必須回答一個問題:你的黃金憑什么比別人的更稀缺?

當年輕人為聯(lián)名黃金通宵排隊,當高達迷為愛好一擲千金,這場關(guān)于黃金稀缺性的爭奪戰(zhàn),早已超越材質(zhì)本身。