作者|半顆

編輯|方圓

排版|王月桃

正值一年一度的年報季,黃酒企業也“不甘落后”,三家黃酒上市公司——古越龍山、會稽山與金楓酒業紛紛發布2023年度業績報告。從整體上來看,這三家酒企凈利潤相較去年均有所上升,有聲音高呼“黃酒的春天終于來了”,低谷數年的黃酒行業看似迎來了新轉機。

然而在過去的一年中,黃酒企業仍囿于各類困境,有人受限于高端不足,有人深困于走不出去,外界戲稱“賣酒不如賣地”,也有一種聲音認為“黃酒行業將迎來最冷的寒冬”。

危機與轉機并存,迎接黃酒行業的到底是“溫暖如春”還是“凜冽寒冬”呢?

圖片來源:酒訊制圖01凈利潤上漲的“真相”

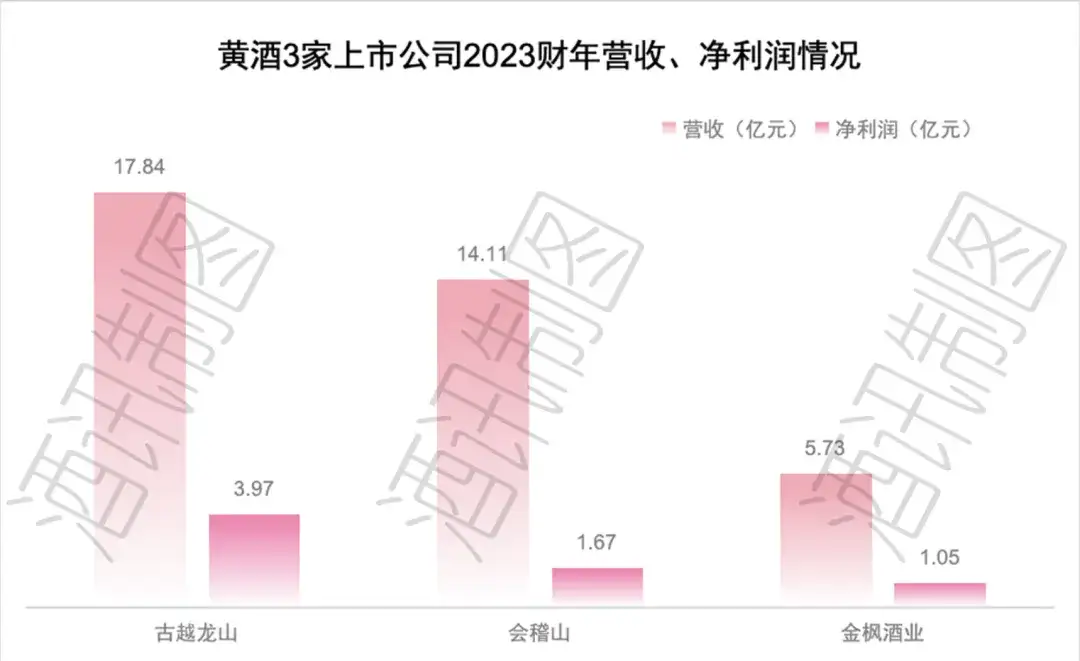

從2023年幾家黃酒頭部企業財報來看,“黃酒春天將至”的說法的確有跡可循。“黃酒一哥”古越龍山2023全年營收達17.84億元,同比增加10.11%;歸母凈利潤為3.97億元,同比增加96.47%,無論是營收還是利潤均處于上升趨勢。

會稽山也是如此,全年營收14.11億元,同比增長15.01%;凈利潤1.67億元,同比增長15.11%。三家上市中的“小弟”金楓酒業凈利潤更是上升得厲害,全年凈利1.05億元,增長高達千倍以上,同比增長1927.49%。

從上述維度來看,黃酒行業上市公司全部實現凈利增長,確實可喜可賀。然而將視線拉高,這三家酒企其實各有各的發展困境。

圖片來源:酒訊制圖

金楓酒業雖然凈利潤同比實現增長,全年營收卻在下滑,營業收入5.73億元,同比下降13.42%。其千倍增長的凈利潤雖然可觀,然而這一數字背后卻“別有洞天”。

2023年金楓酒業增加的這9938.24萬元凈利潤,主要是由于報告期內收到四川中路房屋征收補償款2億元。而公司扣非凈利潤相較去年同比減少5051.01萬元,經營活動產生的現金流量凈額也減少1.05億元。也就是說,如果沒有這一筆補償款,該公司其實是虧損的。

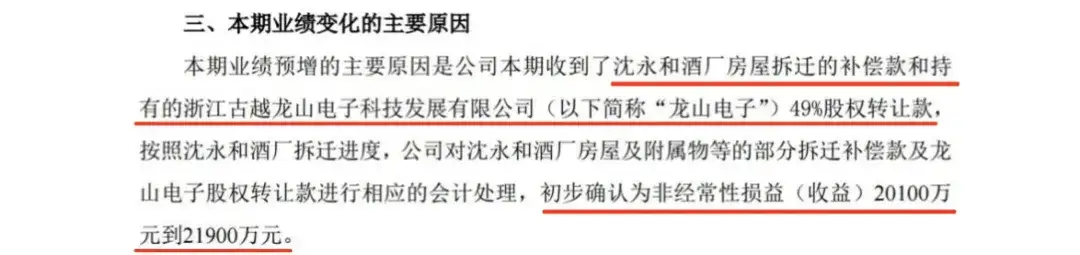

無獨有偶,古越龍山2023年的凈利潤也有很大一部分來源于土地拆遷。據財報顯示,2023年該公司實現歸母凈利潤3.97億元,其中2.05億元都來自沈永和酒廠房屋拆遷的補償款以及持有公司的股權轉讓款。扣非凈利潤僅為1.91億元,同比增長5.15%。

圖片來源:古越龍山2023業績預告截圖

去年這三家上市黃酒企業中,扣非凈利潤表現最好的是會稽山,為1.55億元,同比增長21.22%,達到近年最高水平。然而據財報數據,會稽山也有明顯的單項短板——其區域發展嚴重失衡。2023年會稽山在中國除江浙滬以外區域銷售額為1.1億,占比僅為7.53%,而浙江一個省的銷售總額就有8.6億,占全國銷售額的半數以上,是江浙滬以外地區的7倍多。

上述三家酒企的困境只是黃酒行業的縮影,其實整個行業都面臨著層出不窮的問題,市場嚴重收縮。

據中國酒業協會統計數據顯示,2023年1-12月,我國黃酒市場整體營收再創新低,81家規模以上黃酒企業累計完成銷售收入85.47億元,與2019年的173.27億元相比下降了一倍多,六年復合增長率下滑12.91%。與此對比,白酒頭部酒企茅臺2023年全年營收就有1644.8億元,單單一家白酒企業的規模就有整個黃酒行業的十幾倍,其中差距一目了然。

圖片來源:攝圖網

02囿于低端困在區域

危機已現,尋求破局才是重中之重。近年來,黃酒企業并沒有“自暴自棄”,他們四處探索,試圖找到一條新路。古越龍山將高端化、年輕化、全球化、數字化“四化”戰略作為發展核心,會稽山也在持續發力高端化與全國化。

正所謂“缺哪補哪”,從黃酒企業高喊的口號可以看出,高端化與全國化這“雙化”正是黃酒行業最欠缺的部分,也制約了整個行業的發展。

高端化升級是過去幾年消費品的主要增長邏輯,白酒正是成功代表。從頭部的“茅五瀘”到腰部的珍酒、金徽酒,成功的案例比比皆是。反觀黃酒行業,近年來雖然也在嘗試高端化,成果卻明顯不如人意。

以古越龍山為例,近年來針對高端化持續發力,2016年至今,該公司有記錄的產品價格調整就有7次之多,每次的提價幅度在2%—20%不等。古越龍山不僅靠漲價提身價,還推出了多款高端產品,包括“青花醉”系列、大單品“只此青玉”等,2019年旗下“國釀1959”白玉版上市,售價高達1959元/瓶,定位直逼飛天茅臺。

圖片來源:酒訊念祎/攝

然而,酒訊通過搜索古越龍山天貓旗艦店發現,店內銷量前三的產品單瓶售價均在15元以下,排行前十的產品單價均未超百元。2023年古越龍山中高檔酒營收同比增長12.42%,普通酒營收同比增長21.34%。從銷量來看,普通酒的銷量占比超六成,增速也大于中高檔酒。

高端產品之所以成為酒水行業的發展重點,正是因為高溢價帶來的高利潤率。高端化發展不足令毛利率持續處于低水平,凈利潤自然增速放緩。

2023年,古越龍山酒類產品的毛利率為38.16%,近年來毛利率一直在35%左右浮動。反觀茅臺2023年毛利率為94.12%,接近古越龍山的三倍,瀘州老窖2023年前三季度毛利率也達88.45%。

除古越龍山之外,其他黃酒企業也受困于高端化不足帶來的低毛利率。會稽山2023年毛利率為46.93%,金楓酒業2023年毛利率分別為41.29%,與白酒企業均有相當明顯的差距。

圖片來源:攝圖網

與高端化不足并行的另一大黃酒行業性問題是全國化不足。黃酒的大本營在江浙滬,卻也多年受困于江浙滬。從2022年黃酒CR3區域銷售占比來看,浙江、江蘇、上海三地銷售額占全國銷售額的79%。雖然該地區消費者實力強勁,但市場基本已被頭部酒企瓜分,在存量競爭加劇的情況下,黃酒企業想要尋求增量必須向外擴展。

近年來,多家黃酒公司發力全國化,但增速依舊緩慢。如前文所述的會稽山,雖然浙江省外收入同比增長14.25%,但仍不及省內16.2%的增長率。公司在浙江、江蘇、上海三個大區的收入占全國酒類收入的90%以上。

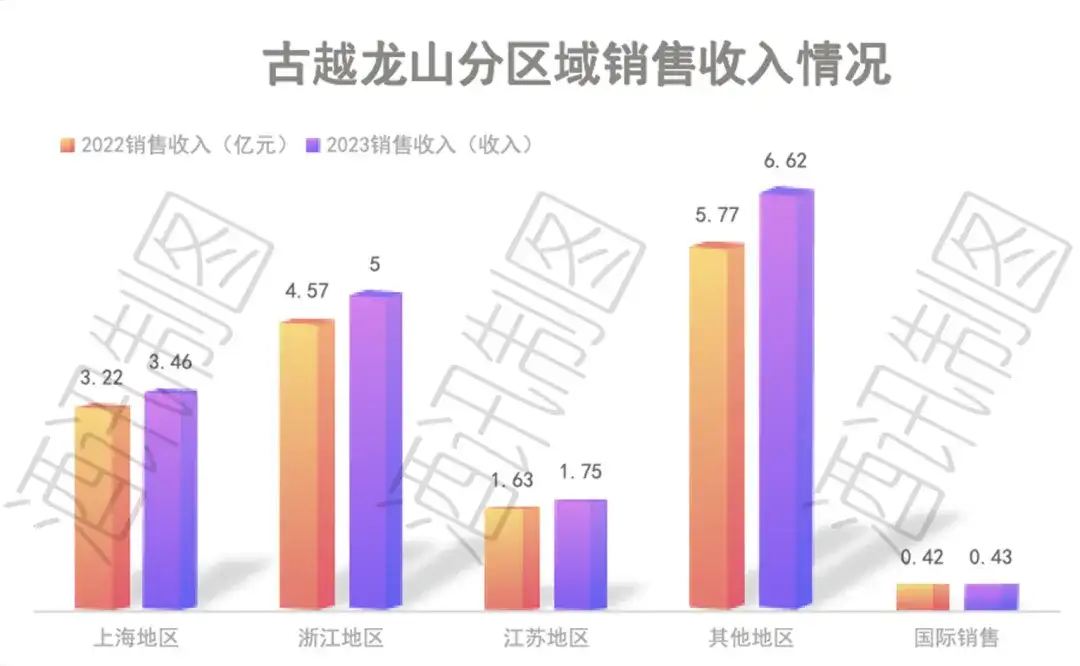

除會稽山外,另外兩家上市酒企也是如此。古越龍山表現略好,江浙滬以外的其他區域市場(除國際市場)銷售收入達到6.62億元,占比為38.35%。金楓酒業發展更為失衡,江浙滬以外地區營收占比僅為5.65%。

圖片來源:酒訊制圖

03下滑頹勢如何救?全國化與高端化是擺在黃酒行業自救路上的“兩座大山”,想要挽救頹勢,拯救連年下滑的業績,亟需沖破區域局限性和低端困局,但這條路卻并不好走。

客觀上,黃酒仍有一定的潛力和結構化升級空間,電商的出現給黃酒的高端化與全國化也帶來了新轉機,線上渠道成為了業績新增量。據《2023抖音平臺酒類行業報告》顯示,在2023年抖音酒水類目中,黃酒成了增幅最高的品類,同比增長超過200%。線上銷售強勁的發展勢頭,反哺著黃酒的高端化。

具體來看,2023年會稽山中高端產品全渠道的營收為8.1億元,同比增加12%;線上渠道營收為9109.87萬元,雖然只占中高檔產品整體銷售額的11%,但增速遠超整體增速,同比增長126.11%,發展潛力巨大。金楓酒業中高檔酒的線上銷售收入也在上漲,同比增長了2.99%。

線上渠道不僅助力了中高檔產品的銷售,也成為了黃酒全國化的新契機。

圖片來源:攝圖網

據悉,頭部黃酒企業的線上銷售份額,50%以上都在江浙滬以外的非主銷區域市場,在一定程度上打破了地域的限制。

但縱觀黃酒行業當下發展,消費者對于高端黃酒的認知仍然欠缺。在江浙滬地區,黃酒更像是家庭消費品,與禮贈、宴請的關聯性不強,高端消費場景不足。在江浙滬以外地區,消費者大多沒有飲用黃酒的習慣,在一些消費者的眼中,比起飲用酒,黃酒更像是調味料。

酒訊通過走訪北京部分商超發現,在一些中型商超內,黃酒鮮有陳列,甚至有超市直接將黃酒擺在調味料貨架上。因此,黃酒行業若想實現高端化與全國化,消費者心智的長期培養不可或缺。

而黃酒高端化的另一層阻力來源于制作工藝。黃酒釀造需要先蒸后曝、先釀后發,發酵過程一般需要7-10天。白酒的工藝要復雜許多,不僅要進行發酵,還需要蒸餾、陳放,整個過程需要幾個月至數年的時間。工藝越復雜,口味和品質差異就越大,低端與高端白酒味道差別明顯,高端白酒就更容易賣得上溢價。

圖片來源:古越龍山官網

相比之下,黃酒口味與品質差別不大,低端與高端黃酒區分度不高,消費者為高端黃酒買賬的意愿就不強。在這個基礎上,黃酒想要實現溢價,依托文化價值、飲用場景等附加價值更為可行,但也增加了成本和推廣周期,高端化難度更大。

高端化若無法解決,產品低溢價導致利潤不足,對外地經銷商的吸引力就不強,也拖慢了全國化的發展速度。

中國食品產業分析師朱丹蓬認為,黃酒作為中國傳統酒類,從人群、價格定位到品牌、渠道定位,整體定位戰略都出現了一定的錯誤。低毛利定位會讓中國黃酒是無法走出江浙滬市場,如果全國化受限的話。黃酒品牌在江浙滬區域“窩里斗”,也蠶食了各個品牌的利潤,因此改變低毛利定位,走出江浙滬地區對黃酒未來的發展至關重要。

朱丹蓬也強調,黃酒品牌也不該盲目布局高端化,在體量不大、利潤不高的情況下,盲目布局高端化會進一步蠶食自己的利潤,應該慢慢潛伏,直至做大做強。

轉載說明:禁止未經授權轉載或改編,否則依法追究。